Cégeladások, felvásárlások – érdemes-e céget eladni 2021-ben?

2020-ban a cégeladások, felvásárlások és összeolvadások piaca (M&A) a világjárvány következtében globálisan visszaesett az előző évhez képest – ahogy sok más szektor is. Az első féléves adatok összeomlást mutattak, ám amint az első sokk után bízni kezdtek a befektetők abban, hogy a világ talán még nem ér véget most, és a szereplők is alkalmazkodtak a következményekhez, megtanultak videocall-on keresztül, az egyébként kulcsfontosságú személyes találkozók nélkül, „online” céget venni, a tranzakciók új erőre kaptak.

Idén pedig folytatódhat a növekedés, hiszen a felvásárlásoknak számos hajtóereje lesz 2021-ben.

Cégeladások, felvásárlások: mélyrepülés után erős fellendülés

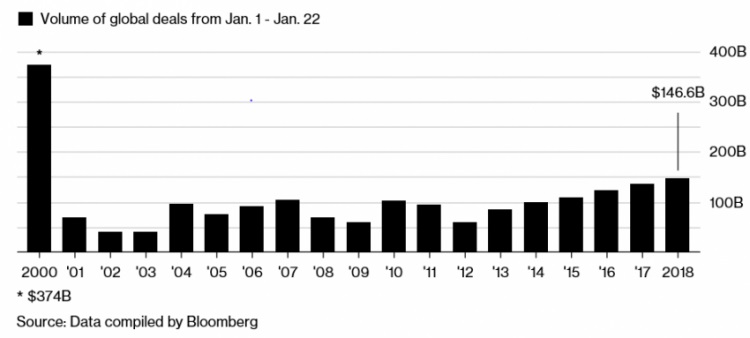

Az új koronavírus tavaly mindenkinek felforgatta az életét, a járvány pedig az M&A piacot sem hagyta érintetlenül. Míg az első félév tranzakciós számai tragikus képet festettek fel, addig 2020 második féléve elképesztő eredményeket produkált. Vélhetően a tavasszal leállt, „bedugult” tranzakciók is részben megvalósultak, így végül az év összképe a Mergermarket adatai szerint csak kb. 7%-os visszaesést mutat 2019-hez képest, így a globális tranzakciós volumen 2020-ban 3163 milliárd dolláron alakult.

Mindeközben Európában 5%-kal magasabb lett a tranzakciók összértéke az előző évhez képest, ami elérte a 847 milliárd dollárt. Érzékeltetésül: míg az első félév 294 milliárd, addig a második félév 553 milliárd volt, ami majdnem duplázást jelent. A technológiai szektorban megvalósult tranzakciók összértéke 120 milliárd dollárt tett ki, amire nem volt még példa az adatok rögzítése óta, abszolút rekord.

Érthető módon a tavaszi lezárások kérdőjeleket vetettek fel a vállalkozások bevételi tervei és kilátásai kapcsán, megnehezítettek egy lehetséges cégfelvásárlást is. Magunk is belefutottunk olyan helyzetbe, hogy egy német befektető visszalépett, mondván, nem fog elkölteni sok millió eurót úgy, hogy nem volt lehetősége megnézni az utazási korlátozások miatt a céget, a telephelyet, és nem tudott találkozni a menedzsmenttel sem. Valljuk be, érthetőek ezek az érvek. A második félév lendülete azonban bizakodásra ad okot az idei évre vonatkozóan is.

2021-es várakozások – nemcsak étvágy, de pénz is van

A West Monroe & Mergermarket kutatása szakmai és pénzügyi befektetőket kérdezett meg, hogy készülnek az idei évre, milyenek a várakozásaik. A válaszadók kb. 70%-a tervez legalább egy akvizíciót évente 2021 és 2022 során is. Azaz nemcsak étvágy, hanem pénz is van.

Pénz van és lesz is

A befektetők továbbra is rengeteg szabad, elkölthető forrással rendelkeznek. Csak az intézményi szereplőknél hozzávetőlegesen 1700 milliárd dollár befektethető tőke várja a jó célpontokat. Hogy lehet-e ez több, csak rajtuk múlik. 10-ből 9 alapkezelő úgy nyilatkozott, hogy nem látja komolyabb akadályát annak, hogy új alapot indítsanak, vagy további forrásokat vonjanak be a meglévő alapjaikba. Sorban állnak náluk az LP-k (azaz azok a befektetők, akik a kockázati vagy magántőke alapokba pénzt tesznek, de operatív módon nem vesznek részt az alap tevékenységében, a döntéshozatalban). A kvázi nulla kamatkörnyezetben nyilván a pénz helyet keres a megtérülésre. Már „csak” el kell költeni.

Kettészakadt a piac

A célpontok szempontjából egy érdekes és fájdalmas kettőség jellemzi már most a piacot. Egyrészt ott vannak a világjárvány által közvetlenül vagy közvetetten érintett vállalkozások, vélhetően legyengülve, akár még ki is szolgáltatva. Vannak tulajdonosok, akik nem akarnak újabb 3-5 évet keményen dolgozni, mire visszatornázzák a bevételeket, eredményt a pre-COVID időszakra. Nyugdíjba akarnak menni, el szeretnék adni a vállalatot. Sajnos gyenge tárgyalási pozícióban érheti őket a tranzakció, jó eséllyel nem remélhetnek kiemelkedő cégértéket (sőt, lehet, hogy az idő előrehaladtával még kevesebbet kaphatnak a vállalkozásért).

A túloldalon pedig felértékelődik a biztos, stabil bevétel, kiszámítható növekedés (az úgynevezett ismétlődő bevétel preferált!), akinek a válság ellenére is jól megy. Ha kevés a jó célpont, ezen kivételes helyzetben lévő vállalkozások árazása nőhet is.

Tehát vannak, akikért nagyon sokat fognak fizetni, és lesznek, akik rosszabbul járnak a cégeladás, felvásárlás során a COVID-19 járványnak és a válságnak „köszönhetően”.

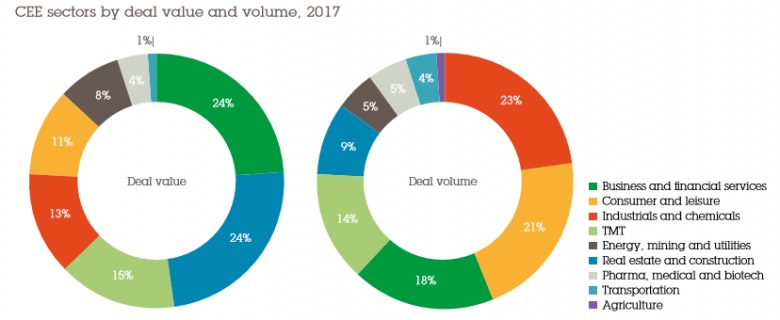

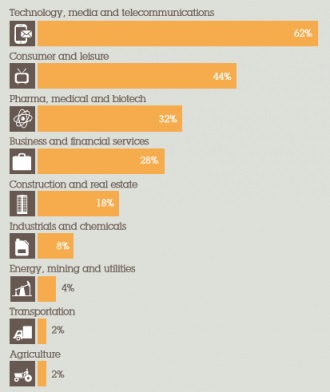

Mely szektorok profitálhatnak?

Miközben visszaesett a tranzakciós piac 2020-ban, addig a technológiai szektorban megvalósult akvizíciók, tranzakciók száma sosem látott szintre emelkedett. Nem kérdés, hogy a trend folytatódni fog. Azok a vállalkozások, amelyek megoldásai a digitális transzformációt támogatják, a big data és üzleti intelligencia területén működnek, vagy például az e-kereskedelemhez kapcsolódó technológiát fejlesztenek, minden bizonnyal jobb eséllyel várják az évet. Ugyanígy az egészségipar, a pharma, a biotech szektor továbbra is izgalmas lesz.

A jó célpontokért folyó verseny rákényszerítheti a befektetőket, vevőket, hogy gyorsabban lépjenek (akár megelőzve a publikus tranzakciós folyamatot), hatékonyan bonyolítsák le a tranzakciót. A szűkmarkúság pedig azt jelentheti, hogy lemaradnak a lehetőségről.

Mi hajtja a tranzakciókat? A szakmai befektetők motivációi

A pénzügyi befektetők mellett a stratégiai, szakmai befektetők lesznek a tranzakciók, akvizíciók motorjai. Az organikus növekedés helyett gyorsabban akarnak előrelépni, piacot, tudást, ügyfeleket szerezni. De vajon mi hajtja az ő döntéseiket a következő időszakban?

- Diverzifikálás: új piacokra, új szektorokba való belépés, a termék-, szolgáltatás-portfólió bővítése. Amikor új szektorról beszélünk, akkor ma már valóban nagyobb lépések is gyakoriak: autóipari cég vesz szoftverfejlesztőt, élelmiszeripari cég adatelemzőt, az offline vállalkozás igyekszik az online irányba, és fordítva.

- Nemzetközi terjeszkedés felgyorsítása: egy akvizícióval gyorsan beléphet a stratégiai vevő új földrajzi piacokra, időt és jelentős költségeket megtakarítva, alacsonyabb kockázat mellett (ami a töredezett régiónk esetén külön kihívás lenne).

- Ellátási lánc biztonsága: a lezárások miatt sok vállalkozás szenvedett az alkatrészek, alapanyagok késése miatt, amire válasz lehet, ha „házon belülre kerül” egy kulcsbeszállító.

- Lokális, regionális konszolidáció: a töredezett piacok esetén az egyes, kisebb-nagyobb szereplők felvásárlása, konszolidálása – ideálisan – hatékonyabb, nagyobb profitot termelő cégcsoportokat hozhat létre.

- Európai „bajnokok” megerősítése: Európa felismerte, hogy fel kell vennie a versenyt az ázsiai és amerikai óriásvállalatokkal, ehhez szükséges a helyi, európai „bajnokok” létrehozása, az ő növekedésük, akvizíciók támogatása.

- Verseny konszolidálása: néha azért kell megvenni egy céget, mert jobb a „trónkövetelőt” házon belül tudni, mielőtt nagyobb lesz nálunk és elveszi a piacunk…

Vannak olyan ritkán tárgyalt szempontok is, amelyek talán első látásra nem tűnnek racionálisnak; a menedzsmentet „ütik” a tulajdonosok, hogy növekedjenek, vegyenek. Ahogy egy multi cég helyi ügyvezetője annak idején megfogalmazta: „Akvirálni fogunk… vagy én, vagy az utódom. De jobban szeretném, ha inkább én tenném.” Néha pedig a tranzakciót szorgalmazó vezető leginkább egy szép mérföldkővel szeretné gazdagítani az önéletrajzát.

Pozitív kilátások 2021-re – érdemes megkezdeni a felkészülést!

A kilátások ezek alapján pozitívak az idei és a következő évekre, ha cégeladásban vagy vásárlásban gondolkozunk. Mint röviden összefoglaltuk, a tranzakciók várható motivációi is szerteágazóak. Figyelembe kell azonban vennünk, hogy – ahogy sok európai országban – hazánkban sem automatikus a nemzetközi befektetők részesedésszerzése, legalábbis 2021. június 30-ig miniszteri jóváhagyásra van szükség.

A vakcinák engedélyezésével, az oltások megindításával azonban egyre inkább látszik a fény az alagút végén. Mivel egy tranzakciónak – legalább – több hónapos átfutása van jellemzően, így a legtöbb befektető már a COVID-19 járvány utáni időszakra tervez a dealekkel, és a vállalkozások tulajdonosainak, vezetőinek is így kell számolniuk, esetleg megkezdeni a felkészülést.

A bejegyzés Horgos Lénárd a Portfolio.hu-n a témában megjelent cikke nyomán készült.