A term sheet, azaz a befektetői ajánlat fekteti le a kockázati tőke befektetővel a konkrét együttműködés részleteit, mely minden projekt, cég, befektető és befektetés esetén egyedi. Félreértés ne essék – a term sheet nem banki hitelszerződés, nem egy „take it or leave it” feltételrendszer! Egy részük sztenderd, de számos feltétel tárgyalható – és kell is tárgyalni!

Többszáz, régiós szinten több ezer befektetésre váró vállalkozást érint az a kérdés, hogyan kössön jó megállapodást a befektetővel, hogyan érvényesítse az érdekeit, és hogyan alapozza meg sikeresen a következő évek „házasságát”. Egy rossz megállapodás ugyanis gyümölcsöző együttműködés helyett évekre előnytelen és demotiváló „kényszerkapcsolatba” betonozza a feleket. A folyamat nem egyszerű, a két félnek nemcsak a legkritikusabbnak vélt tulajdonrész vagy a hozam megosztásának tekintetében kell konszenzusra jutnia, hanem számos más feltétel szempontjából is.

Sok – tranzakciókban járatlan – vállalkozó, tulajdonos rendszerint egy-két paraméter mentén ítéli meg, hogy a term sheet-ben lefektetett befektetői ajánlat előnyös-e a számukra, ez pedig az esetek többségében a tulajdonrész és a cégérték: magas tulajdonrészt kér a befektető és / vagy alacsony értékeltséget állít be az ajánlatba = rossz ajánlat. Praktikusnak tűnő gondolkodás, de a term sheet számos olyan további feltételt tartalmaz, amely az összképet jelentősen árnyalja, sőt, akár más irányba is billentheti a mérleg nyelvét! Érdemes azonban átgondolni, hogy melyek azok a feltételek, amelyek valóban előnyhöz juttatnak ÉS tárgyalhatóak is, és nem húzni az időt felesleges körökkel olyan pontokon, amelyek nem tárgyalhatóak, vagy lényeges változást, számottevő előnyt nem fognak biztosítani.

A tulajdonrészek megállapítása mellett még számos olyan tényező van, melyekre a vállalkozásoknak nagy figyelmet kellene fordítaniuk, és ezt sajnos nem mindig teszik meg. Ezeket vesszük most sorra!

Tulajdonrész, cégérték – mennyi az annyi?

Még mindig gyakori az a hozzáállás, hogy a kockázati tőkét kereső magyar vállalkozások a potenciális befektetőt túlnyomórészt annak függvényében értékelik, hogy mekkora tulajdonrész átadását várja cserébe. Viszont nem csak a vállalkozók, hanem néha a befektetők is túlzásba esnek a tulajdonrész kapcsán, és – gyakran indokolatlanul is – a „fair”-nél több tulajdonrészt, netán tényleges többséget akarnak a cégben, holott sok más eszközzel is elérhetnék céljaikat – persze attól függ mi a cél…

Ez főként induló vállalkozásoknál probléma, ahol persze extra magas a kockázat, hiszen akár még termék sincsen kész, vagy még nem áll rendelkezésre elégséges piaci validáció, ám a projektgazdák motivációját ölhetik meg a túlzott tulajdonrész igénnyel.

Mit is értünk ez alatt?

Tételezzük fel, hogy valamilyen okból elkér 60%-ot a befektető az első körben (indok tipikusan: nagy a kockázat, nem tudjuk tényleg jönnek-e a számok stb). Majd vagy nő a cég, vagy nem, de újabb tőkebevonási kör kell. Jön az újabb befektető, ránéz az aktuális struktúrára, és azt gondolja: bejövök egy nagyobb összeggel (még rosszabb, ha down round lenne), kellene azért egy 35-40%… no de akkor az alapítók lecsökkennek 20-30%-ra… vajon fogják ugyanúgy taposni a gázpedált? Ugyanúgy 120%-on fognak pörögni, éjjel-nappal? Halk komment: ha még hígulás elleni védelme is van az első befektetőnek, na, akkor végképp dráma van. Egy perc alatt rájön a 2-es befektető, hogy nem is érdemes továbblépni, és belemenni a tárgyalásba, nem lesz jó megállapodás. (Láttunk olyan második körös befektetést, ahol 3, azaz három befektető sétált el az asztaltól, mire rájött az első, meglévő befektető, hogy „vissza kell adnia” az alapítóknak, és „önmérsékletet” kell gyakorolnia, ha akarja ő is azt a második kört).

Egy fokkal rosszabb, ha egy tapasztalatlan második körös befektető a fenti problémát nem ismeri fel, belemegy a hónapokig tartó tárgyalásba, és a végén lerakja a javaslatát, hogy akkor fiúk-lányok, én így jövök be, marad nektek 21,5%. Sok hónap tárgyalás (és sok beleölt munkaóra) után az alapítók mondják, hogy ácsi, gond van, ezt így nem kérjük.

A projektgazda, vállalkozás részéről viszont egyértelműen helytelen, ha csak a tulajdonrészek és a cégérték megállapítására figyelnek, ahelyett, hogy a term sheet-ben lefektetett befektetői ajánlatot egy “csomagként” értelmeznék!

Ugyanis alacsony tulajdoni hányad / magasra értékelt cég mellett is lehetnek olyan befektetői feltételek, amelyek konkrétan ellehetetlenítik a cég működését, vagy az alapító / menedzsment önállóságát, döntési jogait jelentősen megnyirbálják – azaz a befektető „virtuálisan” átveszi az irányítást a cég felett, netán az osztozkodásnál eredményezheti azt, hogy az alapítóknak túl sok nem marad! Sőt, azt sem szabad elfelejteni, hogy egy túlzottan magas induló értékelés esetleg a következő körös befektetést fogja nehezíteni vagy ellehetetleníteni.

A cégértékelés fontosságáról, annak realitásáról, a konkrét módszerekről itt írunk részletesen: Cégértékelés, cégérték növelés, valamint Mennyit adnak a cégemért?

Ha konkrétan cégértékelés, cégérték növelés érdekel, keresd kollégáinkat!

Az exit stratégia misztériuma – van? kell?

Gyakori probléma, hogy bizony nincs. A kockázati tőkének egy ponton (3-5 év múlva tipikusan) ki kell szállnia (= exit), értékesítenie kell részesedését, mert az alapot egyszer csak zárniuk kell (persze nem csak ez az indoka az exitnek). Ha tudjuk, hogy ez meg fog történni (márpedig meg fog), foglalkoznunk kell a kérdéssel már a megállapodás létrejöttekor!

Mindenekelőtt nagyon fontos a cégeknek átgondolni, mi lesz a távlati lépés: következő körös tőkebevonás? Vagy eladják a céget egy szakmai befektetőnek? És ki lesz az? A feltételeket ugyanis ennek tudatában kell tárgyalni. Rendelkezni kell tehát megfelelő exit stratégiával, és ezt rögzíteni is kell a megállapodásokban! Óriási hiba, ha erről a felek nem beszélnek, vagy ha ezt a folyamatot nem a vállalkozó, a menedzsment irányítja, menedzseli.

Gyakori eset, hogy az alapító azt tervezi, hogy később egy második körös befektetőt is bevon, de a befektetési szerződésben nincsenek ehhez megteremtve a feltételek, vagy azok olyanok, hogy ezt nehezítik. Egy az eredményekhez képest indokolatlanul magas cégérték például jelentősen megnehezíthet, akár blokkolhat is egy második körös tőkebevonást! Bármelyik eset is álljon fenn, fontos, hogy a megállapodás egyes részeit ehhez igazítsák a felek, „lekövezzék az utat” elképzeléseik megvalósításához. Ehhez azonban előre tisztázni kell, hogy mindkét fél egyetért-e a célokkal és a jövőbeli tervekkel, illetve természetesen a feltételek is eltérőek aszerint, hogy végül melyik lehetőség mellett döntenek.

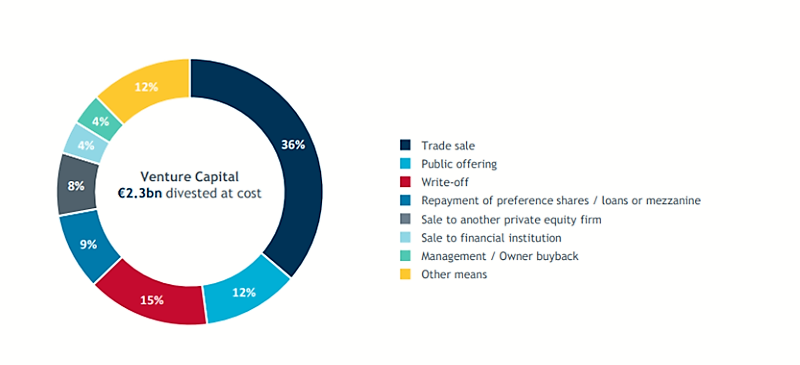

No és merre „exitálnak” leggyakrabban az európai kockázati tőke befektetők?

Ha érdekel a teljes elemzés, az Invest Europe oldaláról letöltheted itt: Invest Europe – Venture Capital and Private Equity Activity 2020

Toronymagasan vezet a trade sale, a szakmai befektető felé történő eladás! Ha tudjuk, hogy jó eséllyel szakmai befektető lesz a vevő, erre is fel kell készülnünk.

De mit is keres a szakmai befektető, hogyan lehet felkészülni? Számos rendezvényen, blogbejegyzésben foglalkoztunk a szakmai befektetők, stratégiai vevők jellemzőivel, motivációival, mikor, hogyan és milyen lépésekkel érdemes felkészülni egy szakmai befektetővel történő tranzakcióra, exitre. Keresd ide kapcsolódó összefoglalóinkat, bejegyzéseinket az alábbi linken: Stratégiai / szakmai befektetők

„Kényszerpályák” – drag along, tag along

A kockázati tőke befektetők és a vállalkozások között létrejövő együttműködések fontos pontja a drag along és tag along jogok tisztázása. A kockázati tőkés a drag along-gal akarja védeni a várható kiszállását: ha olyan vevő jön, aki az egész céget szeretné megvenni, de legalábbis több tulajdonrészt, mint neki van, akkor ezen speciális jog által a befektető a tulajdonostársait, a projektgazdát a részesedésének eladására „kényszerítheti” (hiszen a saját tulajdonrészén felül az alapítóét is át kell adni!)

A tag along jog a kisebbségi tulajdonosnak (lehet ez akár egy tulajdonostárs, az alapító is, de jellemzően a kockázati tőkés befektető) ad lehetőséget arra, hogy egy esetleges eladás esetében maga is csatlakozhat a többségi tulajdonos tranzakciójához (miért is maradnál ott egy olyannal, akit nem ismersz, nem Te hívtad, esetleg már kell az exit, stb.). Ezen jogok sztenderd elemek, viszont sokan nincsenek tisztában azzal, hogy konkrét korlátozó feltételek – pld. csak X év után, vagy bizonyos árbevétel / cégérték felett, stb. – viszont kérhetőek a megállapodásban!

Nem lehet kérdés senki számára, hogy miért fontos előre megállapodni abban, hogy a befektető mikortól, milyen cégértéktől élhet ezzel a jogával… Különben könnyen kerülhetünk olyan helyzetbe, hogy mi még a következő éveket tervezzük, de a befektető közben már felteszi a kezét, hogy eladnánk srácok… a céget. Egyben. Rendben?

Mindenképp érdemes résen lenni, ha például a befektető alacsony értékeltség mellett max. rövid ideig korlátozott drag along jogot és egy „erősebb” likvidációs elsőbbséget köt ki – itt célszerű pár kérdést azért feltenni, hogy megismerjük a befektető valós szándékait. Nehogy arról legyen szó, hogy nem annyira biztos a cég sikerében, mint maga a vállalkozás, vagy más motiváció is van a háttérben.

Mi azt tapasztaljuk, hogy ahány befektető, annyiféle drag-jog verzió és szövegezés, és a jelenléte a deal-ben (ha kockázati tőkéről beszélünk!) nem kérdéses, de a részletei tárgyalhatóak. Azért is mondjuk minden cégnek, hogy tessék sokat beszélni a befektetővel a későbbi együttélésről, hogy a tényleges tervek, szándékok mindenkinek tiszták legyenek – ekkor lehet a drag-jogot is megfelelően „finomítani”.

Kinél van a kormány? Irányítási jogok, vétójogok

A befektetők rögzítik a szerződésben, hogy a lényeges kérdésekről a vállalkozás csak az egyetértésük mellett dönthet a jövőben. Ezt érdemes alaposan átbeszélni, átgondolni, és csak olyan mélységig és akkor elfogadni, ha nem akadályozza a cég mindennapi, operatív működését.

Milyen mozgásterünk van az üzleti tervhez képest? Milyen döntéseket hozhatunk meg önállóan? Értékesíthetjük-e a szellemi tulajdonunk egy részét? Bevonhatunk-e tőkét a jóváhagyása nélkül? Mi mindenhez kell a befektető hozzájárulása is, akár az utolsó irodaszer beszerzést is beleértve? Mindezekre és persze sok-sok más kérdésre is érdemes még a megállapodás elején választ kapni.

Ne csak elméleti szinten, gyakorlatban is kérdezzünk: ki és hogy fogja megadni az „engedélyt”, mi van, ha nincs válasz napokig, ismeri és érti-e a cégünket (= ugyanaz a partner, befektetési igazgató fogja a portfólió menedzseri feladatokat is ellátni, vagy valaki új jön?), egy hullámhosszon vagyunk-e.

A befektető bizonyára előírja majd, hogy a társaság legfőbb szervének határozatképességéhez szükséges legyen az ő jelenléte. Ez rendben is lenne, de mi történik, ha nem tud, vagy nem akar megjelenni az üléseken? Hogyan maradhat a cég továbbra is működőképes? Ha nem kötjük ezeket feltételekhez, a válasz egyszerű: sehogy! Tehát erre is legyen válasz!

És természetesen a válasz egyszerű: ha kockázati tőke sztoriról van szó, akkor nem a befektetőnek kell irányítania. Nem is akarhatja (kevesen vannak, sok feladattal, sok céggel – jellemzően). Michael Szalontay, a Flashpoint VC (korábban: Buran) partnere erre azt mondta – és igen, maximálisan mellette / vele vagyunk: „We are here to assist, not to lead the company…”.

Azaz a feltételeket úgy kell kialakítani, hogy a cég mehessen előre a lendületével, a befektető a legfontosabb kérdéseket kontrollálja csak. Nyilván egy nagyon korai fázisban máshol kell a határt meghúzni például kiadások kontrollálásában, mint egy 40-50 fős, pár milliárdos bevételű cég esetén.

Mindig kell-e igazgatóság vagy FB? Ki legyen az elnök? Jó-e a casting vote? Mi van, ha CEO-ként ülsz be az IG-be? Kit hívjunk meg az advisory board-ba? (tudtátok, hogy minket is lehet?) És így tovább, sok-sok olyan téma van, ami szerintünk nagyon releváns.

Likvidációs elsőbbség – első a befektető!

Egyértelműen fontos szerepe van annak, hogy a likvidációs elsőbbség (=a cég likvidációja, felszámolása, eladása stb. esetén egy bizonyos összeget először a befektető kap meg, megelőzve az alapítókat is) feltételeit a term sheet-nél megértsük. Ez a jog szinte minden kockázati tőke megállapodás részét képezi, de nagyon nem mindegy, hogy ennek mi az alapja, mennyi az összege, hiszen az alapító a likvidációs összegen felüli részből fog tulajdonrésze arányában részesülni! Jó hír viszont, hogy a term sheet ezen pontja is tárgyalható! Persze láttunk már olyan befektetőt, aki az alapítói felvetésre, hogy szerinte ez sok, azt válaszolta: „de hát ez egy sztenderd feltétel…”. Bizony erre alapítóként, ha az első deal-t csináljuk (és ha a harmadikat?), akkor nehéz mit reagálni – halk komment: nekünk viszont elég jó, valós iparági benchmarkunk van…

Miért fontos kérdés még ez – azon kívül, hogy senkinek sem mindegy, a sztori végén milyen összegért is dolgozott éjt-nappallá téve? Bizony adott esetben a likvidációs elsőbbség jelentősen befolyásolja a befektető motivációját. Ha a befektető számára túl jók a likvidációs feltételek, az akár (AKÁR, azaz nem előre eldöntve!) arra motiválhatja a befektetőt, hogy hamar eladja a céget, hisz ő mindenképpen jól jár.

Ugye, hogy nagyon nem mindegy?Egy további, nemzetközi matekpélda a témában: Why Valuation is Overvalued?

„Kedvenc” mondatunk: „The amount of the initial preference is usually not less than the amount invested, and is often a multiple of that amount, e.g., 1.5x, 2x, etc.”…. Ezt azért megkérdőjeleznénk…

Ha a megállapodásodba likvidációs elsőbbség került, és tisztán szeretnél látni, állunk rendelkezésedre, keresd kollégáinkat!

A tőkebevonás nem napi rutinfeladat, mint ahogy házat sem minden nap építünk. Így a vállalkozások nagy része számára egy term sheet egy ismeretlen fekete doboz. Egy tőkebevonási szakértő épp ebben tudja támogatni a vállalkozásokat – hisz neki ez napi rutin. A naprakész szaktudás, a valóban „sztenderd” feltételek ismerete, a befektetőkkel kapcsolatos tapasztalatok, az évek alatt szerzett szakmai, tárgyalási és tranzakciós tapasztalat ugyanis növeli annak az esélyét, hogy valóban „jó deal” születhessen. Nem mellesleg, mivel a szakértő mintegy külső „mediátorként” segít összehangolni, egyeztetni a Felek szándékait, érdekeit, megduplázhatja annak az esélyét, hogy a tranzakció egyáltalán létrejöjjön! A jó szakértő tehát a megállapodás létrejöttéért dolgozik, közelíti a felek álláspontjait, viszont új technikákat és megoldási módszereket ad a vállalkozások kezébe, amelyekkel gyorsabb és hatékonyabb eredményeket érhetnek el a befektetői tárgyalásokon.