Képzeljük el, hogy elmegyünk használt autót vásárolni. Vásárlás előtt tájékozódhatunk, mennyit fogyaszt, mennyire megbízható az autó, illetve mehetünk vele néhány kört, alaposan megvizsgálhatjuk a külső fényezést, az utasteret, valamint egy autószerelő ismerős véleményét is kikérhetjük. Miután jónak találtunk mindent, megvesszük, és használat során derül ki, hogy jó vásárt csináltunk-e vagy sem. Az M&A tranzakciók során valami hasonló szituációval szembesülünk: gyakran pénzügyi mutatószámok, feltételezések alapján hozzák meg a döntéseket, bevonva a folyamatba tanácsadókat, (adó)szakértőket, de a realitás a tranzakció vége után, az új üzletmenet során derül ki.

Az M&A tranzakciók (cégfelvásárlások és fúziók) főbb okai, motivációi:

- Új piacok, termékek, ügyfelek szerzése, versenypozíció javítása: megnövekedett vállalati méret, a több piacra kiterjedő befolyás növeli a cég piaci hatalmát, vezetőinek presztízsét, valamint hozzájárul a versenytársakkal való sikeresebb rivalizáláshoz

- Méretgazdaságosság, szinergia: a kapacitások jobb kihasználásából származó költségmegtakarítások, profitabilitás növelése erőforrások megosztásával, technológia transzferrel.

Az M&A paradoxon

Mégis, rengeteg tanulmány azt mutatja, hogy

az M&A tranzakciók legalább fele sikertelenül, és több mint 80%-a a tervektől messze elmaradva zárult az utóbbi években.

Az „M&A paradoxon” jelenségéről például itt lehet olvasni: Factors of Success and Failure in Mergers and Acquisitions

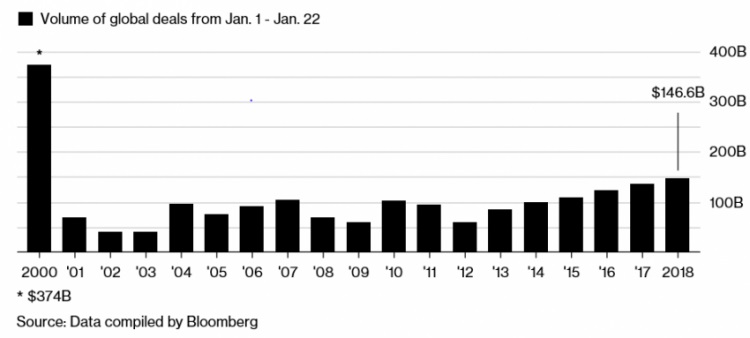

Ennek ellenére a felvásárlási kedv töretlen, egyre több cégvásárlás történik.

Az M&A tranzakciók buktatói – avagy jó deal-nek tűnt, aztán…

Nézzünk néhány tipikus problémát, konkrét esetekkel, amelyek a deal-től elvárt eredmény elmaradását okozhatják, bizonyos esetekben akár „váláshoz” is vezethetnek:

Korlátozott szinergiák

Pld. az eBay megvásárolta a Skype-ot 2,6 Mrd USD értékben, amit 4 évvel később 1,9 Mrd USD-ért el is adott. Az eBay azt várta a cégvásárlástól, hogy az internetes telefonszolgáltató egy kiváló kommunikációs platformot, piacteret fog jelenteni a vásárlók és eladók között, de ez mégsem lett olyan népszerű, mivel a vásárlók és az eladók nem csak hogy elégedettek voltak az e-mailes kommunikációval, hanem kifejezetten pozitívan értékelték az eBay írásbelisége által nyújtott „anonimitást”. Az eBay esete egyébként jó példa a kulturális különbségekből adódó problémák hatására is, erről lsd. még később. Az eBay-Skype házasságról és válásról bővebben itt: Skype, eBay Divorce: What Went Wrong

Tulajdonosok korlátozottan vagy egyáltalán nem vesznek részt az M&A tranzakció folyamatában

Minden cégvásárlás esetén javasolt tanácsadók bevonása, de ez sohasem történhet olyan formában, hogy a tanácsadó korlátlan jogkörrel állapodik meg az egyes szerződéses feltételekben, mert a tanácsadó szerepe a deal lezárásáig tart, utána a tulajdonosoknak kell tisztában lenniük az egyes fogalmakkal, kötelezettségekkel, amit a szerződésben aláírtak.

Menedzserek képességeinek hiánya

Nem minden esetben tudnak ugyanis megküzdeni az eltervezett stratégia megvalósításának nehézségeivel. Kérdés, hogy tudják-e hatékonyan kezelni az összeolvadással járó komplex szituációkat, esetleges problémákat.

Elméleti értékelés vs. későbbi valóság

Lehet, hogy a számok jól mutatnak papíron, de nem biztos, hogy a valóságban is nyerő faktort jelentenek, miután a cégvásárlás befejeződik. Pld. a Bank of America akvirálta a Countrywide-t 2008-ban 2,5 Mrd USD-ért. A pénzügyi veszteségek, ügyvédi költségek és egyéb költségek (kb. további 50+ Mrd USD…!) miatt ez volt az egyik legrosszabb deal Amerikában. Bővebben: The deal that cost Bank of America $50 billion

Szervezeti és nemzetközi kulturális különbségek

A Daimler-Chrysler 36 Mrd USD értékű összeolvadása bomlott fel a kulturális különbségekből eredő problémák miatt: How Chrysler marriage failed

A tervezés hiánya

Ha a deal során az integrációs folyamat végrehajtása nincs tisztán kidolgozva.

Tárgyalási hibák

Az előzetes tárgyalási tervet mindig érdemes követni, ezzel elkerülhető, hogy olyan kérdésekben szülessen egy adott tárgyaláson döntés, amit nem, vagy nem akkorra terveztek, vagy nem azt hagyják jóvá, amit célul tűztek ki. Fontos figyelni arra is, hogy a tárgyalások során legyen lehetőség/idő, hogy a kérdéses pontokat megfontolják, átbeszéljék, felmérjék, hogy tényleg elfogadható-e vagy sem, esetleg időben kihátráljanak a rossz üzleti döntések elől.

Külső tényezők, üzleti környezetben történt változások

Pld. kormány beavatkozása, jogi változások, az üzleti környezetben történt változások is befolyásolhatják a deal-ek alakulását: pld. lsd. fentebb a Bank of America/Countrywide példája – a globális pénzügyi szektor összeomlott

Alternatívák értékelése

A fúzió nem mindig a helyes lépés a növekedés elérése érdekében. Sok esetben a felvásárlás segíthet bizonyos márkák, új elosztási hálózatok megszerzésében, azonban máskor inkább a saját márka erősítése a megfelelő döntés, annak ellenére is, hogy az tovább tart. Ezeket az opciókat az M&A tranzakciók előtt nem szokták mérlegelni.

Backup terv hiánya

Mindig kell tartalék tervet készíteni arra az esetre, ha a deal nem úgy sikerül, mint azt előzőleg vártuk, ezzel is lehet csökkenteni a további veszteségeket

Buktatók kezelése, problémák mérséklése

Sajnos nem létezik egy checklist, amit ha végigpipálunk, akkor garantálhatjuk egy M&A tranzakció sikerét.

Mégis, a folyamatban résztvevőknek (tulajdonosok, tanácsadók, jogi képviselők, további szakemberek) kell ébernek lenniük, és tudniuk kell kezelni az egyes buktatókat, hogy a fent említett problémák elkerülhetők vagy minimalizálhatók legyenek.

„Az összeolvadások és felvásárlások esetén mindenképpen fontos a türelem, és megérteni azt, hogy miért van szükség az ilyen vállalati “házasságok” létrehozására, mert ezzel csökkenthetőek a nagy horderejű és akár fájdalmas szétválások” – mondta a világ vezető alkoholgyártó és forgalmazó vállalata, a Diageo korábbi vezérigazgatója, Paul Walsh.

Ha a témával kapcsolatban további kérdése merült fel, vagy Ön cégeladást, cégfelvásárlást, netán fúziót tervez, és szeretné tisztán látni a lehetőségeket, elkerülni a buktatókat, csökkenteni a kockázatokat, hogy a tranzakció minél sikeresebben záruljon, vegye fel a kapcsolatot kollégáinkkal!